家賃や水道光熱費の按分計算とは?

家賃や水道光熱費などを個人事業とプライベートの両方で出費している場合、事業で使っている割合を按分計算(あんぶんけいさん)して必要経費に計上することができます。

この「家事関連費」には、家賃や水道光熱費、交際費、自動車のガソリン代、交際費、通信費など様々な種類がありますが、業務を遂行する上で直接的に必要であったことを明らかにできる場合には必要経費に計上しておくとよいでしょう。

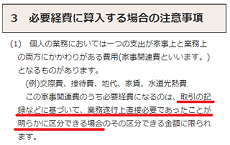

ただし、国税庁のホームページには以下の記述があり、「取引の記録などに基づいて」とか「業務遂行上直接必要」などの記載があります。

そのため、何となく半分ぐらい?というものではなく、なぜその割合(按分比率)なのかを税務署に聞かれた際にはきちんと説明できる必要があります。

例えば、飲食業などでの水道代は業務を遂行する上で直接必要にはなりますが、ライターなどのフリーランスの方が水道代を必要経費にするのは難しいかもしれません。概ね、どの業種でも家賃や電気代などは経費にできるため、家事按分をして必要経費に計上しておくとよいでしょう。

家賃を按分計算する場合の例

家事関連費のうち、比較的大きな費用となるのは家賃ですが、面積や日数などの割合で按分計算するのが一般的です。

例えば、家賃10万円の3LDK(約100m^2)のマンションにて、6畳(約10m^2)の1室を個人事業専用で使用している場合、家賃10万円の10%で月1万円といった計算方法になります。また日数で考えて月に2週間だけの場合はその半分で月5千円といった形で計算します。

家賃の場合は専有面積や日数などの基準で計算する形になりますが、税務署から尋ねられた時に合理的に説明できる金額を計上しておくようにしましょう。

■生計を一にする親族への家賃の場合

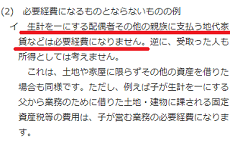

ただし、家賃を経費にできるのは他人から賃貸している場合のため、「生計を一にする配偶者その他の親族に支払う地代家賃」などは必要経費にはなりません。

例えば、生計を一にする祖父名義のマンションの1室を個人事業で使用して、祖父に家賃を払っても必要経費にはできないことになります。これは家賃に限らず、身内に払う給与などもそうですが、青色事業専従者などの届出をしている場合を除いて親族への支払いは基本的に必要経費にすることはできないです。

あくまで「生計を一にする」場合であるため、生計が別の親族へは按分計算をして経費にすることができますが、この場合には受け取った親族も家賃収入を申告する必要があります。

一方、法人成りをした場合については、法人と個人で賃貸借契約書を作成するなどすれば、地代家賃として損金に算入することができます。個人事業と法人では家賃を必要経費に算入する際の取り扱いが違うため注意しましょう。

次のページ » | 事業主貸を返済する必要はない

■開業の仕方

┏

┃開業届を税務署に提出しましょう

┃青色申告で開業するのがお得です

┃記帳とは何ですか?

┃個人事業におすすめの会計ソフト

┃クラウド会計マネーフォワードをレビュー

┃会計ソフトで納税額は計算できる?

┃発生主義と現金主義の違い

┃領収書の保存義務があります!

┃個人事業用の銀行口座の開設方法

┃個人事業主向けクレジットカード比較

┗

■個人事業の税金

┏

┃個人事業で納める税金の種類

┃個人事業主が納める税金の実例

┃年収と所得、手取りの違い

┃所得税の税率と計算方法

┃住民税の所得割と均等割の違い

┃個人事業税の計算方法

┃消費税の免税事業者とは?

┃国民健康保険は適用される控除が少ない

┃介護保険料の納付は40歳以上が対象

┃国民健康保険組合(国保組合)とは何か?

┃給与所得者と個人事業主の税金はどっちが高い?

┗

■確定申告の仕方

┏

┃確定申告の提出書類の実例

┃e-Taxで確定申告する方法

┃個人番号カードとは何か?

┃確定申告後の電子納税のやり方

┃還付申告と確定申告の違い

┃所得税の予定納税の還付時期

┃所得控除と税額控除の違い

┃人的控除は「人」に関する所得控除

┃事業所得と雑所得の違い

┃年度と何年分、事業年度の違い

┃家賃や水道光熱費の按分計算とは?

┃事業主貸を返済する必要はない

┃個人事業に顧問税理士は必要?

┗

■ネットでの集客方法

┏

┃個人事業用ホームページの開設方法

┃ネットショップの開業方法

┃個人事業のネットでの集客方法

┃インターネットFAXで開業コストを削減

┗

■個人事業の節税対策

┏

┃所得控除を増やして節税対策

┃小規模企業共済に加入して節税対策

┃国民年金基金は年金額確定の「積立方式」

┃医療費控除の節税効果

┃ふるさと納税は節税になるか?

┃iDeCo(個人型確定拠出年金)とは何か?

┗