会社設立後の届出書の一覧

法務局での会社設立登記が完了したあと、税務署や市役所などに届出をしますが、この届出には登記事項証明書(※登記簿謄本、履歴事項全部証明書)が必要になります。

会社設立の日付は法務局へ登記の申請をした日になりますが、この申請は却下される可能性もあるため、実際に登記が完了するまで証明書の取得は待たなくてはいけません。

法務局へ設立登記の申請 →

1週間程度で登記完了、登記事項証明書を取得 →

取得した登記事項証明書にて税務署や市役所などへ届出

平成29年4月1日以降、税務署へ提出する法人設立届出書には「登記事項証明書」の添付が必要なくなりましたが、県税事務所や市役所などへの届出書には添付が必要です。法務局での法人登記が完了してから証明書を請求して各種の届出をするとよいでしょう。

税務署や県税事務所、市役所への届出の種類

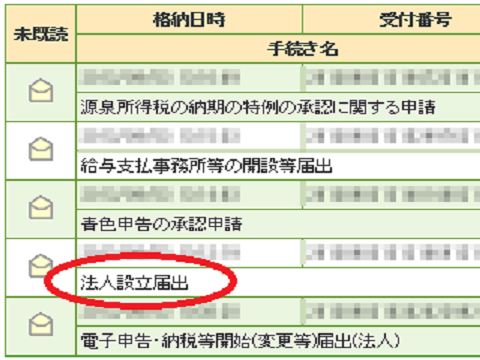

こちらは当サイト運営者がe-Taxソフト(WEB版)を利用して届出をしたものですが、税務署には「法人設立届出」や「青色申告の承認申請」、あるいは「給与支払事務所等の開設等届出」などが必要になります。

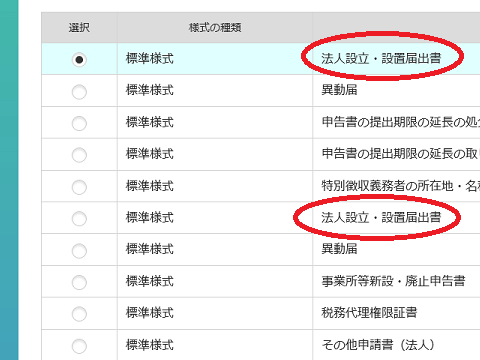

一方、県税事務所や市役所には、eLTAXのPCdesk(WEB版)から届出ができます。

国税庁や各自治体のホームページにてPDFで様式が公開されてますので、そちらに記入して書面で郵送することもできます。郵送にて提出する場合、提出用をコピーして2部作成し、「控」と書いて受付印を押してもらうとよいでしょう。

特に「法人設立届出書」と「青色申告の承認申請」が重要ですが、青色申告の承認申請については納税額に影響する可能性があるため、期限を守って提出するようにしましょう。

- 法人設立届出書 → 税務署や県税事務所、市役所など(※3箇所へ提出。ただし、東京の場合は区への提出は必要ないので2箇所。)

- 青色申告の承認申請 → 税務署のみ

- 給与支払事務所等の開設等届出 → 税務署のみ

法人設立の届出については、税務署(国)には法人税、市町村には法人市民税、都道府県には法人都道府県民税や事業税などを納付することになるため、それ関連の届出になります。(※法人で納める税金の種類)

また、給与支払事務所等の届出については、従業員の所得税の源泉徴収関連になるため、こちらも税務署です。社会保険の適用事業所については、年金事務所に届出を出します。

このほか、個人事業から法人成りした場合の廃業届や従業員の有無による労働保険や雇用保険、住民税の特別徴収、あるいは納期の特例を利用する場合やe-Taxを利用する場合など、会社によって事情が異なります。必要に応じて書類を提出するようにしましょう。

- 個人事業から法人成りの場合 → 個人事業の廃業届、青色申告の取りやめ届出

- 従業員数が少ない場合 → 源泉所得税や住民税特別徴収の納期の特例申請

- e-Taxを利用する場合 → 電子申告・納税等開始届出(法人)

- eLTAXを利用する場合 → 利用届出(法人)

- 資本金が1,000万円以上の場合 → 消費税関係の届出

- 社保加入(※原則は強制適用) → 年金事務所で新規適用届

- 従業員の有無 → 労働基準監督署やハローワークなど

その他:必要に応じて提出

- 棚卸資産の評価方法の届出

- 減価償却資産の償却方法の届出書

- 有価証券の一単位当たりの帳簿価額の算出方法の届出書

当サイト運営者の場合、「法人設立届出書」を3枚、「青色申告の承認申請」を1枚、「給与支払事務所等の開設等届出」を1枚、「源泉所得税の納期の特例申請」を1枚、これに加えて「個人事業の廃業届」と「個人事業の青色申告取りやめ」で合計8枚ぐらいでした。

■法人番号の記載欄が追加された様式

マイナンバー制度が導入されたため、最新の様式では「法人番号」の記入欄が追加されており、当サイト運営者が提出した時とは様式に多少の違いがあります。

「法人設立届出書」や「青色申告の承認申請書」などの様式には、記載要領の箇所に「提出日時点において、法人番号の指定を受けていない場合は、記載不要です。」との記述があるので不要かと思います。

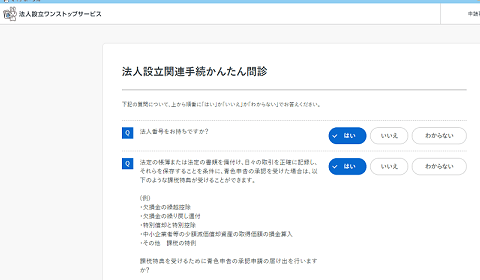

■マイナポータルで問診が可能

令和2年からはマイナポータルの「法人設立ワンストップサービス」にて、問診に答えていくだけで上記の必要な書類の申請をオンラインで行うことができるようです。

今後はこちらを利用されるとよいでしょう。

法人設立届出書へ添付する「登記事項証明書」とは?

メインとなるのは法人設立届出書ですが、これは会社を作りましたという届出になり、ほぼ同じ様式ものを税務署や県税事務所、市役所などにそれぞれ提出しなくてはなりません。つまり、「国」と「都道府県」と「市」になりますが、法人税や法人住民税の納付先になります。

この法人設立届出書には登記事項証明書の添付が必要となり、税務署への提出分については平成29年4月1日から添付が必要なくなりましたが、市町村や都道府県税事務所へは必要です。

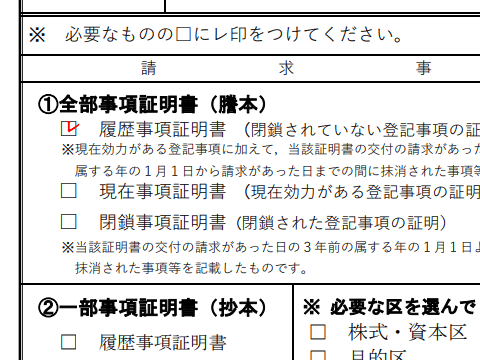

この登記事項証明書は登記簿謄本とほぼ同じ意味で使われており、証明書には「現在事項」や「閉鎖事項」などいくつかの種類がありますが、「履歴事項全部証明書」を取得するのが一般的です。新設法人には履歴がないので「現在事項全部証明書」でもよい気もしますが、各自治体では「履歴事項全部証明書」を指定されていますので、こちらを取得することをおすすめします。

法務局の申請書にて、「全部事項証明書(謄本)」の箇所の「履歴事項証明書 (閉鎖されていない登記事項の証明)」にチェックを入れて申し込めば、「履歴事項全部証明書」が出てくるはずです。

手数料は書面やオンラインによって違いますが、書面の場合は1通600円です。必要枚数はまちまちですが、どのみち法人口座の開設などでも必要になるかと思いますので、多めに取得しておくとよいでしょう。

個人事業の廃業届と青色申告の取りやめ届出書

法人成りで個人事業を廃業することになりますが、「廃業届」と「青色申告のとりやめ届出書」も提出しておくとよいでしょう。

当サイト運営者は個人の方のe-Taxから届出を出しましたが、書面で郵送する形でもよいと思います。

この青色申告の取りやめ届出についてですが、廃業する年の所得については翌年に確定申告をすることになるため、廃業年の翌年分から青色申告を取りやめることで届出をするとよいでしょう。

ここで、「この廃業届を出さないで、売上を個人事業と法人で分け合えば、節税になるのでは?」という素朴な疑問が湧いてくるかと思います。

たとえば、A社からの売上が900万円、B社からの売上が400万円あったとして、1300万円の売上があると消費税の課税事業者になってしまいます。そのため、A社からの売上分のみで法人化して、B社分は個人事業のままにするというアイディアです。

そうすれば、ともに消費税の課税事業者になりませんし、青色申告特別控除ももらえますし、加えて給与所得控除などももらえますので、これはお得ではないかという考えです。

ただ、もともと一つだったものを節税目的で二つに分けるわけですから、合理的な理由がなければ、これは税務署から租税回避行為とみなされるはずです。

個人事業を廃業せずに残しておいても特に問題はないかとは思いますが、法人成りを明確にするためにも、きちんと廃業届を出しておくことをおすすめします。