所得税の税率と計算方法

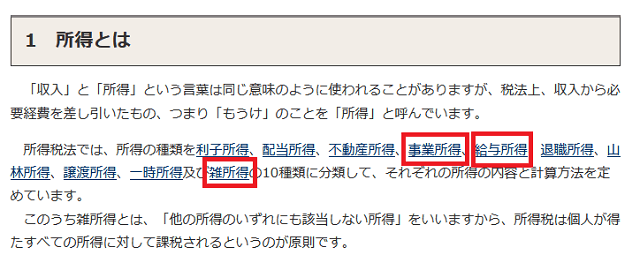

国税庁によると、所得税法での「所得」は以下のように10種類に分けられています。

このうち個人事業主は「事業所得」、サラリーマンなどの給与所得者は「給与所得」、そして年金生活者は「雑所得」にそれぞれ該当します。あるいは、サラリーマンで副業している場合などは2つ以上に該当することもあります。

この所得は、収入から経費を差し引いたものになるため、いわゆる「年収」のことではありません。

給与所得なら年収から給与所得控除を差し引いたものになり、事業所得なら売上から経費を差し引いたものになります。例えば、年収800万円の場合、給与所得控除は200万円(令和2年分からは190万円)になるため、「給与所得」は600万円になります。

また、この所得の金額に単純に「所得税率」をかけて納税額を出すわけではなく、まずは基礎控除や社会保険料などの所得控除を差し引く必要があります。最終的に出てきた課税所得の金額に所得税率をかけて納税額を計算することになります。

- 所得金額の合計 × 所得税率 = 納税額 → ✖

- (所得金額の合計 - 所得控除の合計)× 所得税率 = 納税額 → 〇

これらの所得の種類に違いはあるものの、いずれも所得税法で区分されているため、所得税率については給与所得でも事業所得でも同じになります。

所得税は所得に応じて税率が高くなる累進課税

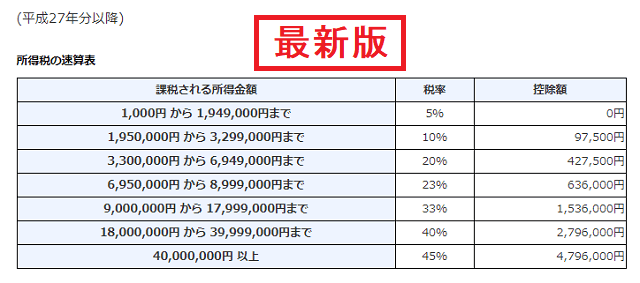

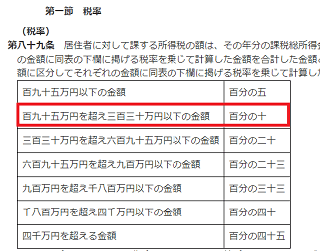

この所得税は税率が一律ではなく、所得の少ない人は税率が低くなり、多い人は高くなる累進課税になっています。現在のところ、所得税率は課税所得に応じて以下の7つの区分に分けられており、適用される税率が変わるのは次の金額が境になります。

- 課税所得: → 税率

- 195万円以下:→ 5%

- 195万円を超え 330万円以下:→ 10%

- 330万円を超え 695万円以下:→ 20%

- 695万円を超え 900万円以下:→ 23%

- 900万円を超え 1,800万円以下:→ 33%

- 1,800万円を超え 4,000万円以下:→ 40%

- 4,000万円超: → 45%

(※参考:No.2260 所得税の税率|所得税|国税庁)

【追記:】

このページを作成した段階では上記の内容でしたが、最新版では以下のように変更になっています。仮に、330万円ちょっきりを考えた場合、上の式では税率10%、最新版では20%とはなりますが、計算結果についてはどちらも232,500円で同じ結果になります。

そのため、速算表で計算する分にはどちらでも変わりないとは思いますが、条文での税率は195万円で5%、330万円で10%、695万円で20%となっていますので、当サイト内ではこちらの方で記載しています。

ここで注意しておきたい点は、所得の多い人でも所得の低い部分については低い税率が適用されるという点です。たとえ課税所得5,000万円の高額所得者であったとしても、そのまま5,000万円の全部に45%が適用されるわけではありません。

45%の高い税率が適用されるのは、稼いだ5,000万円のうち4,000万円を超える部分だけのため、1,800万円~4,000万円の部分については33%、900万円~1,800万円の部分については23%などとそれぞれの区分に応じた税率が適用されます。最終的にはそれぞれを合計して納税額を出すことになります。

実際の計算例については、こちらのページをご参照ください。

→ 所得税計算の例

単純に考えると「330万円の10%」と「331万円の20%」では税率が10%も違うため、たった1万円の違いで損をするような印象もありますが、実際には20%が適用されるのは330万円を超えた1万円の部分だけです。

そのため、330万円から追加で1万円を稼いだ場合でも、実質的に増える所得税は2千円程度なので、所得に応じてゆるやかに納税額が増える仕組みになっています。

復興特別所得税について

この所得税と合わせ、平成25年分から平成49年分までは「復興特別所得税」がセットで扱われています。

この「復興特別所得税」は東日本大震災からの復興を図るためのものですが、金額的には「基準所得税額」に2.1%を乗じたものなので、それほど大きな負担ではありません。課税所得の2.1%なら大きな負担になりますが、所得税額の2.1%のため、仮に所得税が10万円の場合なら2,100円程度です。

この「基準所得税額」は、所得税額から寄附金の控除などを差し引いたものになりますが、たいていはそのまま所得税額になるケースが多いと思います。この「復興特別所得税」も所得税と合わせて忘れずに申告・納税する必要があります。

所得税の実際の計算方法

確定申告書等作成コーナーを利用してe-Taxで確定申告をすれば、所得税は自動で計算されます。そのため、手動で計算するケースはあまりないとは思いますが、ここでは実際の計算方法について簡単にご紹介します。

上記のように、所得税は課税所得に税率をかけたものになります。

課税所得 × 税率 = 所得税

まずはこの「課税所得」の金額を割り出す必要がありますが、事前準備として事業所得(売上-経費-各種控除)や給与所得(年収-給与所得控除)などの所得金額を予め計算しておかなくてはいけません。加えて、個人に適用される生命保険料控除や扶養控除などの「所得控除」の金額も計算しておく必要があります。

- 所得金額の合計(※事業所得や給与所得、雑所得などの合計)

- 所得控除の合計(※社会保険料や基礎控除、扶養控除などの合計)

- 課税所得(所得金額の合計 - 所得控除の合計)

最終的には「所得金額の合計」から「所得控除の合計」を差し引いて「課税所得」を割り出し、上記の所得税率をかけたものが実際に納税する所得税額になります。

課税所得の計算方法

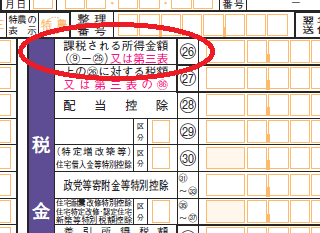

そのため、実際に計算する際は課税所得がポイントになりますが、具体的には確定申告書の「課税される所得金額(㉖)」の箇所になります。

■確定申告書での課税所得の箇所

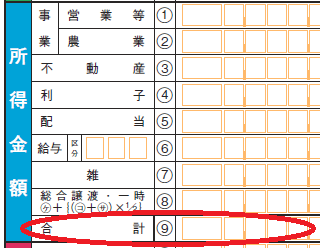

けれども、この㉖の「課税される所得金額(⑨-㉕)」を割り出すためには、事業所得や給与所得、あるいは雑所得などの所得金額の合計(⑨)の数字が必要になります。

■所得金額の合計の箇所

この個人事業主の事業所得(①や②)については、会計ソフトの「青色申告決算書」などでこの金額がわかります。サラリーマンなどの給与所得(⑥)については、源泉徴収票の「給与所得控除後の金額」の箇所になります。

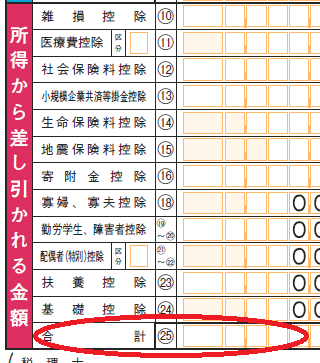

■所得控除の合計の箇所

さらに、この所得金額の合計(⑨)から以下の所得控除の合計(㉕)を差し引いて計算します。

最終的に出てきたのが上記の「課税される所得金額(㉖)」になります。この課税所得の金額に、上記の所得税の税率をかければ実際の納税額が出てきます。

実際の計算例については、こちらのページをご参照ください。

→ 所得税計算の例