個人事業主が納める税金の実例

個人事業主にかかる税金の種類は所得税(累進課税)と住民税(一律で10%)がメインになりますが、ほかにも個人事業税や消費税、あるいは社会保険の国民健康保険料や国民年金などが別途にかかります。

初年度には所得税の予定納税もあるため、納税の負担は大きいです。

個人事業の税金はいくら用意しておくべきか?

─── 個人事業主・Wさんのケース:平成24年分(平成25年度)

仮に、売上960万円、経費など360万円で事業所得が600万円あり、そこから社会保険料や基礎控除など100万円を差し引いて、最終的な所得税の課税所得が約500万円あったとします。

この約500万円に対し、実際にかかってくる税金は以下のようになります。

■税金関連の一覧

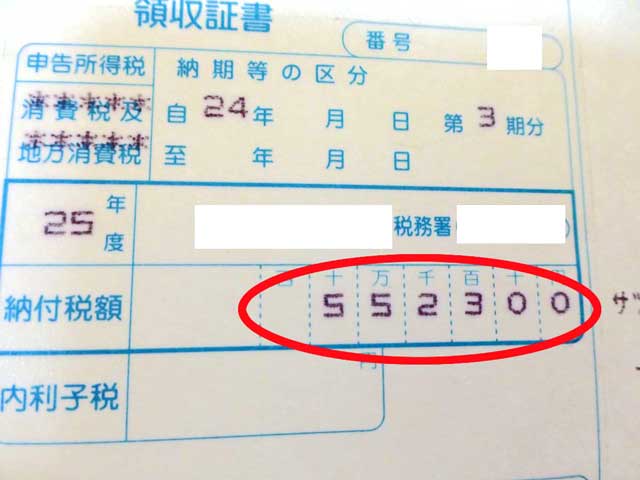

所得税:55万円

住民税:49万円

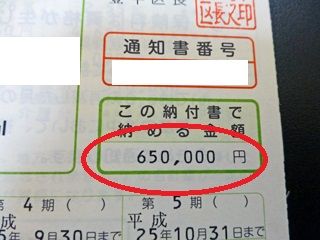

国民健康保険:65万円

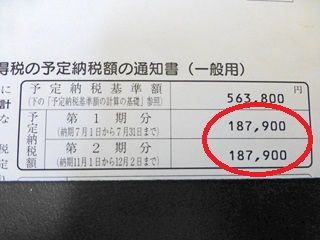

所得税の予定納税:37万円

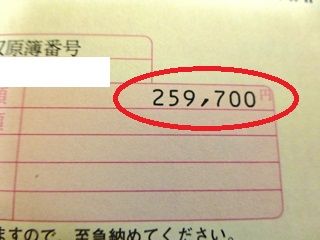

個人事業税:26万円(7月開業)

国民年金:18万円

消費税:新規開業のため納税は免除

合計:250万円

※課税所得500万円に対し、約250万円の税金が必要!

扶養関係や控除額にもよりますが、独身の個人事業主の場合、住民税や個人事業税、消費税、社会保険なども全て合わせると500万円程度でもほぼ半分近くの税金がかかります。 (※年収ではなく、課税所得での例になります。参照:年収と所得、手取りの違い)

予定納税については翌年分の前払いのため、正確には210万円程度ということにはなりますが、実際に用意しなければならない金額はおおむね上記のようになります。

これでは負担が大きいと感じたため、当サイト運営者はすぐに法人成りをしましたが、会社員には給与所得控除があるので税金の負担はかなり軽くなったと感じています。

個人事業の納税で押さえておくべきポイント

上記のように、意外に高額な負担となるのが国民健康保険料です。また、所得税については予定納税もあるため、気を付けておく必要があります。

■所得税の目安

まずは所得税になりますが、以下の表は課税所得に応じた納税額の違いになります。売上から経費や各種控除を差し引いたあとの「課税所得」から所得税を割り出しましょう。

- 課税所得 → 所得税

- 100万円 → 約5万円

- 200万円 → 約10万円

- 300万円 → 約20万円

- 400万円 → 約37万円

- 500万円 → 約57万円

- 600万円 → 約77万円

- 700万円 → 約94万円

- 800万円 → 約120万円

- 900万円 → 約143万円

- 1,000万円 → 約176万円

課税所得100万円で5万円の所得税なら、10倍の1,000万円では50万円かというとそうではありません。日本は所得が多いほど税率が高くなる累進課税となっているため、その3倍以上の176万円がかかります。

■住民税の目安

住民税については基礎控除の金額が違うため、所得税と住民税では課税所得が同じ金額にはなりませんが、おおむね似たような課税所得となり、一律10%のため計算はしやすいです。

- 課税所得 → 住民税

- 100万円 → 約10万円

- 200万円 → 約20万円

- 以下、省略…

- 1,000万円 → 約100万円

仮に住民税の課税所得を100万円としますと、一律10%なので納税額は約10万円になります。この場合の所得税は上記のように約5万円のため、課税所得が低い状態なら所得税よりも住民税の負担の方が大きくなります。

けれども、所得税は所得が増えるにつれて税率が高くなっていくため、課税所得500万円程度になると共に納税額が約50万円でほぼ同額となります。さらに1,000万円などの高額になりますと、逆に住民税(約100万円)より所得税(約176万円)の負担の方が大きくなります。

■健康保険料の目安

加えて、国民健康保険料についても高額化する傾向があり、住民税を元に計算する「住民税方式」から「旧ただし書き方式」に1本化されましたので、各種の所得控除前の金額で計算されるようになりました。

このため、所得控除を増やす節税対策をしてもあまり効果がなく、ある程度の事業所得の規模があれば、簡単に上限額に達してしまいます。介護保険料も合わせた上限額で77万円となりますが、これも比較的大きな金額です。(※追記:合計の限度額が99万円に引き上げられました!)

■所得税の予定納税

開業して初めて確定申告をする場合、納税額にもよりますが、次年度分の所得税のためにあらかじめ納付しておく「予定納税」の負担が大きいです。翌年についても、さらにその次年度分の予定納税が必要にはなりますが、前年度に予定納税した分と差し引きするため、初年度よりは負担が軽くなるはずです。

■国民年金

年金の納付分については、サラリーマンの厚生年金と比較すると個人事業主の国民年金の場合はかなり楽です。年間で18万円程度しかかかりませんので、それほど気にする必要はありません。

けれども、納付分が少ない分、将来もらえる年金額はかなり少ないため、国民年金基金などに別途に加入することをおすすめします。

■個人事業税

個人事業税については秋口の納付になるため、比較的、時間的な猶予がありますが、金額としてはわりとボリューム感があります。

以上、正確な金額ではありませんが、納税額については上記のようになります。

1カ月間、お客さんが全くやってこないとあせると思いますが、税金はそれ以上に大きな懸念材料であるといえます。可能な限り、節税対策にもエネルギーを投入した方がよいでしょう。