法人成りを考えるべきタイミング

一般的には個人事業より法人の方が税率は高くなりますし、何より厚生年金加入による社会保険料の負担が非常に大きいため、たいていは個人事業のままの方が税金の負担は軽いはずです。

けれども、ある収入レベルを境に個人事業での税率が法人を上回ってしまうため、それを超えるようなら法人成りを検討することをおすすめします。

法人と個人事業の税率を比較

事業規模にもよりますが、法人の実効税率は以前までは4割程度でしたが、法人税減税により2014年度には約35%となり、2016年度には約29%となりました。また、中小法人の場合、課税所得が800万円以下の部分については15%しかかかりません。

それに対して個人事業の場合、課税所得1,800万円を境に、所得税が40%、住民税が10%、加えて個人事業税などもあるため、課税所得で1,800万円を超えて稼ぐ分については税率が50%を超えてきます。

累進課税になっている分、所得の低い部分については低い税率が適用されるため、全体の実効税率でいえば50%にはなりませんが、社会保険や消費税なども総合的に考えてシミュレーションをすると法人の方が税金が安く済む境界があります。その境界を超えるようなら、法人成りを考えるとよいでしょう。

この法人税と個人事業の税率の違いに加え、自分の収入を経費に計上できない個人事業とは違い、法人の場合は自分の役員報酬を経費(損金)にできる点で違いがあります。また、この役員報酬については給与所得控除を受けられる点でもメリットが大きいです。

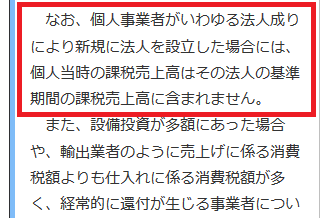

消費税の課税対象売上1,000万円が目安

法人成りのタイミングとしては、消費税の課税対象となる売上高が1,000万円を超え、消費税の課税対象事業者になりそうな場合は法人成りを検討する時期かもしれません。売上が1,000万円を超えてくるといずれ消費税の課税事業者になってしまうため、そこでいったん個人事業を廃業してしまうのも選択肢のひとつかと思います。

個人事業と法人では別の扱いになるため、年度の途中で法人成りをしても個人事業と法人では売上が通算されず、そこでいったんはリセットされるメリットがあります。

参照:)No.6531 新規開業又は法人の新規設立のとき|国税庁

例えば、仮に8月末の時点で個人事業での売上が800万円だったとして、翌月の9月から法人成りをしたとします。そして、9月から年末までの法人での売上が400万円だった場合、合計では1,200万円の売上にはなりますが、個人と法人でそれぞれ別々にカウントされます。

消費税は実際に課税されるまでにタイムラグがあり、翌年あたりに法人成りをしても間に合うかもしれませんが、どのみち所得税や住民税などの負担は重くなるはずですので、すぐに法人化してしまった方がよいかもしれません。法人成りをした年度については法人の役員報酬での給与所得控除に加え、個人事業の青色申告特別控除も両方が適用されるため、控除額をフルに活用できるメリットがあります。

ただし、仮に売上1,000万円の場合でも、実際には経費が多くかかっていて利益が100万円などの場合は税金の負担は軽いため、課税売上と利益(所得)を総合的に考えて判断することをおすすめします。

実際に会社設立の手続きをする際、資本金を1,000万円以上で作ってしまいますと、新設法人でも消費税の納税義務が免税されないなどの違いが出てくるため、資本金を1,000万円未満で作るとよいでしょう。

同族経営の所得分散による法人成りの節税効果

同族経営、あるいは同族会社などと呼ばれていますが、会社の役員を身内の親族で固めている法人も多いです。上場企業でも多いですし、中小・零細企業の場合はそのほとんどが同族経営といってもよいでしょう。

この同族経営のメリットですが、社長一人で高額な所得を得るよりも、身内や親族を役員に付け、所得を分散させて役員報酬を支払うことで各人の所得税率が低くなるため、親族単位でみると税金の負担を軽く済ませることができます。

例えば、3,000万円の所得を社長ひとりで取るよりも、妻と長男の役員報酬で300万ずつ、兄と母親で300万円ずつ、祖母と祖父で300万円ずつ、自分と会社に残す分で600万ずつといった形で分散させる方が総合的な税率が低くなります。また、各人にそれぞれ給与所得控除が発生する点でもメリットが多いといえるでしょう。

給与所得控除と基礎控除の部分で誰にでも最低103万円分の控除額があり、これを有効に活用することができるため、この5人分、10人分の人的控除を考えるだけでも法人化のメリットが大きいです。

もちろん、所得を親族で所得を分散する分、自分の収入は低くなりますが、親族単位で考えると税金として出ていくお金が少なくなるため、稼いだお金を親族内にとどめることができます。これが同族経営の醍醐味(だいごみ)といえるでしょう。

ただし、名ばかりの役員で勤務実態がない場合、税務署から損金への参入を否認されることもあるので注意が必要です。会社のお茶くみ係のような仕事を祖母に割り当てて高額な役員報酬を支払っていたとしても、役員報酬の損金算入が否認されるかもしれません。

個人事業でも専従者控除がありますが、家族へ支払う報酬を経費として認めてもらうには何かと制限が多いです。勤務実態とそれに対する役員報酬の妥当性を考え、常識的な範囲内で支給することをおすすめします。

法人成り後の健康保険料は軽減することが可能

法人成り後の健康保険料については、会社の社会保険に加入することになります。

■国民健康保険 → 会社の健康保険(協会けんぽなど)

個人事業での国民健康保険については年金生活者や現役ではない無職の方なども加入しているため、慢性的な赤字の状態となっており、少しでも所得があれば負担が重くなる傾向にあります。年収1千万円程度でもあれば、ほぼ間違いなく上限での保険料がかかってくるはずです。

市区町村にもよりますが、上限額の年間65万円は翌年度に最低限はかかってくるため、月になおすと5万円程度の負担になります。(※追記:介護保険も含めた上限額が99万円に引き上げられました。)

一方、法人成りしたあとの役員報酬は自由に決めることができるため、例えば、月20万円程度の役員報酬に設定すれば、協会けんぽでの健康保険料はせいぜい月1万円程度の負担で済みますし、会社負担分を合わせても月2万円程度です。

この20万円というのは極端な例ですが、仮にこの場合は月5万円だった国民健康保険料が、月2万円程度で済むことになります。社会保険に加入しないままでやり過ごす加入逃れの事業所も多いですが、法人成り後ははやめに社会保険に加入することをおすすめします。

ただし、自分の給与を低く設定しますと、その分、会社に残る利益が増えるため、最終的には法人税での負担が大きくなってきます。また、厚生年金や会社負担分なども含めますと、一般的には個人事業よりも会社の社会保険の方が負担は大きくなるはずです。

給与設定の仕方によって違ってきますので、総合的に検討することをおすすめします。

法人成り後の年金負担(厚生年金)は大幅にアップ

上記の健康保険に加え、法人成りをすると国民年金(※第1号被保険者)から厚生年金に切り替えることになり、こちらについても保険料を会社と折半する形になります。

■国民年金(第1号被保険者)→ 厚生年金+国民年金(第2号被保険者)

個人事業での国民年金は基礎年金部分のみでよいため、いくら稼いでも毎月1万6千円程度しかかからない定額制といえます。一方、法人成りした場合は国民年金(第2号被保険者)に加え、上乗せ部分の厚生年金も合算して納付することになるため、収入に連動して負担額が増えていきます。

当サイト運営者の場合、法人成り後の所得税や住民税、健康保険料の負担は軽くなりましたが、年金保険料の負担については大幅にアップしました。国民年金の場合、毎月約1万6千円で済んでましたが、厚生年金の場合は会社負担分も含めると毎月10万円以上になることもあります。

一般的なサラリーマンとは違い、事業主の場合は会社負担分も会社オーナーである自分が負担することになるため、社会保険の負担が大きいです。法人成りのネックは、この厚生年金の負担が増大してしまう点にあるのかもしれません。

ただし、所得税や住民税、事業税、健康保険料とは違い、厚生年金については将来の年金支給額が増える点で他の税金とは性質が違います。また、厚生年金の負担額が大きければ、それだけ社会保険料控除額が大きくなるため、結果的に所得税や住民税の節税にもつながり、必ずしも一概に悪いこととはいえません。

年金機構の「ねんきんネット」では年金額のシミュレーションもできますので、将来もらえる年金額も総合的に考えて法人化を検討されるといでしょう。

法人設立のやり方

当サイト運営者が2013年に会社を設立した際、自分で手続きをして作りましたが、手順については以下のページに記載しています。

■会社設立の手順

また、最近ではマイナンバーカードを活用したマイナポータルにて「法人設立ワンストップサービス」が出てきています。

こちらは2020年2月現在、実際に設立した後の各役所への手続きになるため、まずは会社を設立して法人番号を取得しなくてはいけませんが、こちらで全体の流れのフローチャートを確認しておくとよいでしょう。

サービス開始日が「令和2年1月20日(月)」となっており、「定款認証・設立登記の手続については、令和3年2月からご利用可能となる予定です。」との記載があるため、いずれは上記の設立登記まで含めて可能になるのかもしれません。

当サイト運営者は実際に利用したことはないため、詳細は不明ですが、今後の法人設立の手続きがかなり簡単になるのではないかと感じています。