記帳とは何ですか?

税金を正しく正確に申告するためには、毎日の取引で発生する経費や売上などを帳簿に記録しておく必要があります。この帳簿に記入していくことを「記帳」といいます。

この記帳には、その精度によっていくつかの方法があります。

例えば、白色申告の場合、記帳義務はあるものの罰則はないので、「今月は10万円だったかな?」と感じでおおざっぱに経費として計上することも可能です。このような記帳方法は簡単ではありますが、特に控除面での特典はありませんし、あまりに適当な場合は税務署の裁量で同業者のデータなどから推計して一方的に課税されることもあります。

これは「推計課税」と言われているものですが、記帳していなかったり、領収書などを保存していなかった場合には、たとえ実際には利益が出ていなかったとしても、多くの税金を払うことになってしまう可能性があります。

一方、正規の簿記である複式簿記にて精度の高い記帳をしている場合、青色申告をすることで特典として「65万円の青色申告特別控除」を受けることができますし、税務署が一方的に修正するということもできなくなります。

帳簿を付けて記帳することで経費の根拠を明確にし、それを元に適切に経費を計上することで課税所得が抑えられ、支払う税金を安くおさえることができるメリットが存在するわけです。加えて、証拠となる領収書などの書類も保存しておけば、調査が入った場合にも実際に経費にかかったことを正当に主張することができます。

あまりに精度の低い記帳方法で帳簿を作成している場合、過去数年に遡って推計課税されてしまう可能性もあるため、安心して事業を営むことができなくなってしまいます。

また、特別控除の特典も受けることができなくなってしまうため、できるだけ、正規の簿記の原則にそった記帳をしていくようにしましょう。

この記帳作業をする際、パソコンの会計ソフトを使えば、簿記の知識がなくても比較的、簡単に記帳をすることができます。日常的な記帳処理は会計ソフトを使って入力していき、そのデータをプリントアウトして紙の帳簿として保存しておくのがよいでしょう。

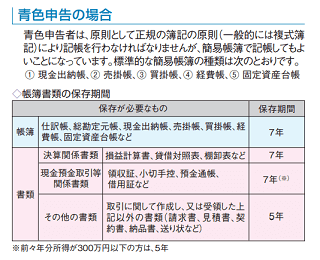

青色申告の「帳簿」と「書類」の種類

■帳簿と書類の種類

国税庁のPDFによると、「帳簿」について以下のように記載されています。

このなかで、「65万円の青色申告特別控除」を受ける際、貸借対照表と損益計算書の決算書類の提出が必要になるため、一般的には複式簿記による「総勘定元帳」や「仕訳帳」の帳簿が必要になります。

- 総勘定元帳

- 仕訳帳

加えて、業種によって違ってきますが、必要に応じて売掛帳や買掛帳、現金出納帳、経費帳、固定資産台帳なども備えておくとよいでしょう。

- 売掛帳

- 買掛帳

- 現金出納帳

- 経費帳

- 固定資産台帳

また、領収書や請求書などについては「書類」の方に該当します。

これだけ帳簿の数があれば、記帳処理が大変なようにも感じられますが、実際には会計ソフトの仕訳帳だけでも記帳していけば、たいていの帳簿は自動で出来上がります。そのため、複数の帳簿を備えているからといって手間が増えるわけでもありません。

簡易帳簿のみの場合でも10万円の青色申告特別控除を受けることはできますが、会計ソフトを使えば、実質的な手間はあまり差がありませんので、こちらを選択するメリットはあまりないかと思われます。

青色申告での帳簿の保存期間は「7年間」

青色申告で65万円の控除を受ける場合、確定申告での提出書類として「貸借対照表」と「損益計算書」の提出が必要ですが、帳簿類については提出する必要はありません。帳簿類から導き出された決算書類のみを提出すればよいことになっています。

そのため、税務調査が入らない限り、作成した帳簿類は日の目を見ることはありませんが、一定期間の間、紙の状態で保存しておく義務があります。

所得税法施行規則の第63条には、青色申告者は帳簿書類を整理して起算日から七年間保存しなければならない旨の記載があり、また国税庁のサイトによると「帳簿類」や「決算書類」、「領収書」などの保存期間は7年間、納品書や注文書などのその他の書類については5年間とされています。

この起算日についてですが、所得税法施行規則には「帳簿についてはその閉鎖の日の属する年の翌年三月十五日の翌日をいい、書類についてはその作成又は受領の日の属する年の翌年三月十五日の翌日をいう。」とありますので、帳簿と書類で微妙に違っていますが、いずれにしても翌年3月16日ということになるかと思います。

例えば、もし仮に2012年分の紙の帳簿類を廃棄しようか迷っていた場合、起算日を「翌年三月十五日の翌日」で翌年2013年3月16日として7年間と考えると、2020年3月15日が保存期間の満了日になるかと思います。そのため、帳簿を廃棄するのは2020年3月16日以降にした方がよいかと思います。国税庁のサイトでは「提出期限の翌日」との記載もあり、土日をはさんだ場合の役所の実務上で数日ずれるのかは不明ではありますが、概ね、7年間は保存しておくとよいでしょう。