配偶者控除とは何か?

親や子供などの親族を扶養している場合、扶養控除を受けることができます。これは扶養する人がいて大変だろうから、あなたの税金を安くしますよという制度です。

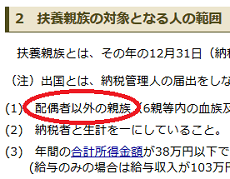

けれども、この扶養親族の対象は「配偶者以外の親族」となっており、妻などの配偶者は含まれていません。夫が妻を扶養していても、所得税法上は扶養控除の対象外となっています。

その代わり、配偶者については配偶者控除があります。

もともと1940年頃は配偶者も扶養控除の対象となっていましたが、1961年に扶養控除から独立する形で配偶者控除制度が導入されています。

そのため、扶養控除と配偶者控除は似ている面もあり、控除額についても一般的な扶養控除と同じ38万円が設定されています。(※配偶者が70歳以上の控除額は48万円)

さらに、配偶者については共働きなどで特殊な事情があるため、配偶者特別控除も設定されている点で違いがあります。

配偶者控除と配偶者特別控除の違い

上記のように配偶者控除は扶養控除と似ている面があるものの、夫婦共働きなどで妻の収入が多くなってしまい、配偶者控除を受けられなくなってしまうなど特殊な事情があります。

妻がパートで働きに出ている場合、妻の収入が多いと夫が配偶者控除を受けられなくなってしまうため、自主的に働く時間を制限してしまうことも多いです。

具体的にはパートでの給与所得のみの場合、年収103万円以下に抑える必要がありますが、これはいわゆる年収103万円の壁といわれているものです。

この年収103万円を超えそうな場合、妻がパートで働く時間を抑える人も多いですが、これでは女性の働きたいという意欲を抑制してしまいます。

そのため、仮に年収103万円を超えて配偶者控除を貰えない場合でも、代わりに年収141万円未満までは段階的に控除が受けられる配偶者特別控除が1987年に導入されています。

ただし、配偶者控除に比べて控除額が少いことや、年収103万円の壁をこえると妻自身の所得税も発生してしまうため、依然として年収103万円以内におさめる人が多いのが実際のところです。

2018年1月1日から配偶者控除の条件が変更へ

アベノミクスの働き方革命の一環として、2018年1月1日(平成30年分以降)から配偶者控除に新しい条件が設定されることになりました。

そのため、2017年中の所得に対する2018年2月〜3月の確定申告については以前のままですが、2018年中の所得に対する2018年末の年末調整や2019年の確定申告では新しい条件で計算することになります。

■配偶者控除の条件(平成30年分以降)

仮に配偶者控除を受ける人を夫とし妻がパートで働いているケースの場合、平成30年分以降は以下のようになります。

夫 → 合計所得金額が1,000万円(年収1,220万円)を超える場合はもらえない。さらに、900万円超1,000万円以下(年収1,120万円超1,220万円以下)の場合でも減額。

妻 → 合計所得金額が38万円以下(年収103万円以下)であることが条件。

つまり、夫が年収1,120万円を超えるような高額所得者の場合、妻の収入に関わらず、配偶者控除は減額されたり、もらえなくなってしまいます。

ただし、それほどの高額所得者はあまりいないと思いますので、概ね、こちらの配偶者控除については大きな変更はありません。

■配偶者特別控除の条件(平成30年分以降)

夫 → 合計所得金額が1,000万円(年収1,220万円)を超える場合はもらえない。さらに、900万円超1,000万円以下の場合でも減額。

妻 → 合計所得金額が38万円超123万円以下(年収103万円超201万円以下)であることであること。

こちらの配偶者特別控除についても、夫の収入が多い場合はもらえません。

けれども、「38万円超85万円以下(年収103万円超150万円以下)」の部分での控除額が38万円となっており、これは配偶者控除の38万円と同額になっています。そのため、今までの年収103万円の壁が年収150万円の壁へ変更となりました。

また、控除額が減額されるものの、年収150万円を超える場合でも年収201万円以下までは控除額をもらえることになります。

なので正確には、配偶者控除が年収150万円以下というわけではなく、配偶者特別控除が拡大されて年収150万円以下になったということになります。

年度によって控除を受けるための条件が違ってきますので、2018年1月1日以降は確認しておくようにしましょう。

次のページ » | 事業所得と雑所得の違い

■開業の仕方

┏

┃開業届を税務署に提出しましょう

┃青色申告で開業するのがお得です

┃記帳とは何ですか?

┃個人事業におすすめの会計ソフト

┃クラウド会計マネーフォワードをレビュー

┃会計ソフトで納税額は計算できる?

┃発生主義と現金主義の違い

┃領収書の保存義務があります!

┃個人事業用の銀行口座の開設方法

┃個人事業主向けクレジットカード比較

┗

■個人事業の税金

┏

┃個人事業で納める税金の種類

┃個人事業主が納める税金の実例

┃年収と所得、手取りの違い

┃所得税の税率と計算方法

┃住民税の所得割と均等割の違い

┃個人事業税の計算方法

┃消費税の免税事業者とは?

┃国民健康保険は適用される控除が少ない

┃介護保険料の納付は40歳以上が対象

┃国民健康保険組合(国保組合)とは何か?

┃給与所得者と個人事業主の税金はどっちが高い?

┗

■確定申告の仕方

┏

┃確定申告の提出書類の実例

┃e-Taxで確定申告する方法

┃個人番号カードとは何か?

┃確定申告後の電子納税のやり方

┃還付申告と確定申告の違い

┃所得税の予定納税の還付時期

┃所得控除と税額控除の違い

┃人的控除は「人」に関する所得控除

┃事業所得と雑所得の違い

┃年度と何年分、事業年度の違い

┃家賃や水道光熱費の按分計算とは?

┃事業主貸を返済する必要はない

┃個人事業に顧問税理士は必要?

┗

■ネットでの集客方法

┏

┃個人事業用ホームページの開設方法

┃ネットショップの開業方法

┃個人事業のネットでの集客方法

┃インターネットFAXで開業コストを削減

┗

■個人事業の節税対策

┏

┃所得控除を増やして節税対策

┃小規模企業共済に加入して節税対策

┃国民年金基金は年金額確定の「積立方式」

┃医療費控除の節税効果

┃ふるさと納税は節税になるか?

┃iDeCo(個人型確定拠出年金)とは何か?

┗