会計ソフトで納税額は計算できる?

会計ソフトでは事業に関する「事業所得」については分かりますが、所得税などの具体的な納税額については出てきません。

実際の納税金額については、青色申告決算書で申告する「事業所得」のほかにも、雑所得の有無や兼業している場合の給与所得の有無、あるいは医療費控除や生命保険料控除、扶養控除など事業主個人の控除額も必要になります。

会計ソフトで分かるのは、あくまで「事業所得」に関するものだけですので、実際の納税額については、そのほかの所得も合算したのち、各種の所得控除を差し引いてから計算する必要があります。

┏ 事業所得 → 会計ソフト ┓

所得 ┣ 給与所得 → 源泉徴収票 ┣ 総所得

┗ その他(雑所得など) ┛

「総所得」-「各種控除額」= 課税所得

→ 課税所得 × 税率 = 実際の納税額

この最終的な課税所得の申告をするのが「確定申告書B」になりますが、国税庁の確定申告書等作成コーナーでこの青色申告決算書の内容と事業主個人の控除額などを記入することで、最終的な所得税の金額を確認することができます。

最終的な税金の確認が済んだら、確定申告コーナーからプリントアウトして税務署に郵送するか、あるいはそのままe-Tax(電子申告)で申告するとよいでしょう。

■住民税などについては後で請求されます。

この確定申告で申告した所得税の金額によって、のちほど住民税も自動的に請求されてきますので、住民税については特に申告する必要はありません。

すぐに住民税の金額も確認したい場合は、お住まいの市役所などのホームページでエクセルタイプの計算ツールが公開されているかもしれませんので、チェックされてみるとよいでしょう。

あわせて、個人事業税や国民健康保険料などの金額も自動で請求されてきますが、各自治体のホームページでおおよその目安を確認しておくことをおすすめします。

会計ソフトから保存帳簿を紙でプリントアウト

青色申告の場合、帳簿類は7年間の保存義務がありますが、会計ソフトの電子的なデータのままではなく、すべて紙でプリントアウトして保存しておく必要があります。

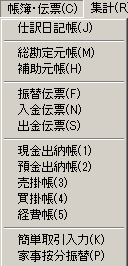

「総勘定元帳」のデータを印刷すれば、「現金出納帳」や「売掛帳」、「経費帳」などと重複してしまう箇所もあるかもしれませんが、かまわずに全部そろえておくことをおすすめします。

弥生の会計ソフトの場合、自宅プリンターでも印刷できる「元帳2行」や「元帳3行」などの専門の印刷用紙もサプライ品として販売されています。多少高めではありますが、そちらを利用するとキレイに保存帳簿を作成することができます。

確定申告ではこれらの帳簿類は提出しませんので、税務調査が入らない限り、紙で印刷しても日の目を見ることはありません。けれども、何だかんだで年に数回程度は閲覧する機会が出てくると思いますので、印刷した状態で決算書などとともに保存しておくことをおすすめします。