税金の根拠となる法律の確認方法

納税に迷った際には、その税金の根拠となる法律の条文を確認することをおすすめします。

日本国憲法の第八十四条では、租税法律主義が規定されており、税金が課税されるにはその根拠となる法律が必ずあります。

■日本国憲法 第八十四条

「あらたに租税を課し、又は現行の租税を変更するには、法律又は法律の定める条件によることを必要とする。」

ネットの情報で信ぴょう性に疑問がある場合には、実際の税法を確認してみるとよいでしょう。

この条文を実際に確認する際、電子政府の「e-Gov法令検索」を利用すると便利です。go.jpドメインの政府が管理しているサイトのため、こちらで確認すればまず間違いはありません。

→ e-Gov法令検索

例えば、「所得税法」などと入力して検索すると実際の条文を確認することができます。

この税金関係の法律にはさまざまな種類がありますが、個人事業、法人によってそれぞれ適用される法律に違いがあります。

個人事業と法人で関係してくる税法の違い

個人事業の税金については主に所得税法が関係してきます。また、住民税については地方税法の条文をチェックされるとよいでしょう。

■個人事業

- 所得税 → 所得税法

- 住民税 → 地方税法(第三十二条、第二百九十二条など)

- 個人事業税 → 地方税法(第七十二条)

- 消費税 → 消費税法

- 印紙税 → 印紙税法

- 国民健康保険 → 国民健康保険法

- 介護保険 → 介護保険法

- 国民年金 → 国民年金法

法人の税金については、主に法人税法が関係してきますが、以下の法律で該当箇所をチェックすることをおすすめします。

■法人

- 法人税 → 法人税法

- 法人住民税 → 地方税法(第五十一条、第二百九十二条など)

- 法人事業税 → 地方税法(第七十二条)

- 厚生年金 → 厚生年金保険法

- 健康保険 → 健康保険法

- 登録免許税(会社の登記) → 登録免許税法(別表第一)

- 子ども・子育て拠出金 → 子ども・子育て支援法(第六十九条)

■その他

- 国税の基本的事項や共通事項 → 国税通則法

- 納税の義務 → 日本国憲法(第三十条)

- 租税法律主義 → 日本国憲法(第八十四条)

- 特例 → 租税特別措置法(第四十二条の三の二など)

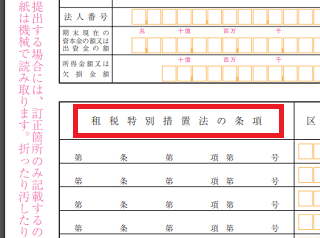

ちなみに、特例の租税特別措置法についてですが、法人税の確定申告の際にこの法律の知識が必要となる箇所があります。

例えば、現在、中小法人の税率が低く設定されているのはこの租税特別措置法によるものですが、この適用を受ける場合には適用額明細書にその条文の箇所を記載しなければいけません。この明細書には「項」と「号」まで記載する必要がありますが、国税庁のマニュアルを参考にすれば、それほど難しい点はないはずです。

どの箇所が租税特別措置法によるものかを知っていないと分からないため、上記のe-Gov法令検索で「租税特別措置法」などと検索して、該当する箇所については目を通しておくとよいでしょう。