税金の時効は何年ですか?

税金の時効には大きくわけて、3年、5年、7年の違いがあります。

税目や法人か個人かによって違いはありますが、概ね、期限内申告書の提出があった場合は「3年」、提出していなかった場合は「5年」となり、意図的に脱税していた場合は「7年」になります。

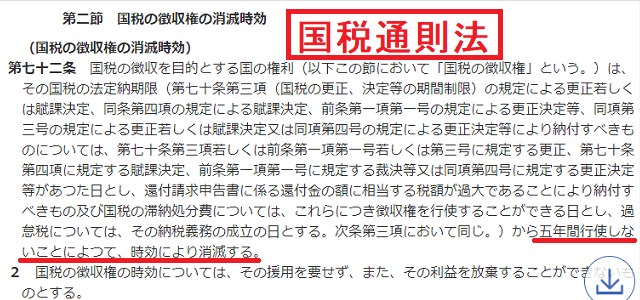

単純に税金の時効を考えると、国税を徴収する国の権利は「5年」で時効により消滅するとの記載が国税通則法の第72条に書いてあります。

■国税の徴収権:5年

けれども、督促もせずに5年間も徴収の権利を放置することはまずないので、この時効はあってないようなものと思います。

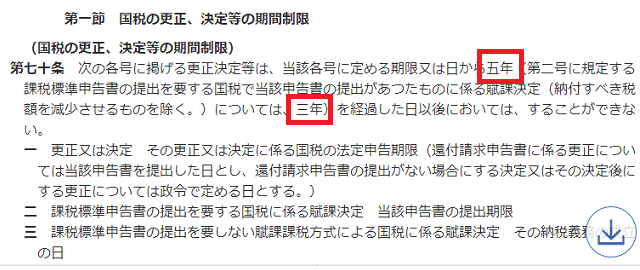

ただし、この徴収するためには課税する額を決定させる必要があり、そちらについても期限があります。国税通則法の第70条には期限をすぎると更生決定等を「することができない」とあるため、ある意味で税金の時効と考えてもよいかと思います。

■国税の更生、決定等の期間制限

起算日については、概ね法定申告期限の翌日となっており、確定申告の場合は期限日が3月15日ですので、3月16日から何年ということになります。

また、多く税金を申告していた際の「更生の請求」についても時効があり、こちらも税目によって違いはありますが、概ね「5年」となっています。

税務調査による加算税と延滞税のペナルティー

税金には時効があるものの、知っていて申告しなかったなどの場合は加算税や延滞税などの重いペナルティーが課せられます。

■過少申告加算税

新たに納めることになった税金の10%相当額。ただし、「新たに納める税金」が「当初の申告納税額と50万円とのいずれか多い金額」を超えている場合、その超えている部分については15%。

■無申告加算税

申告するべき税金があったにも関わらず、期限を過ぎても申告がなかった場合。50万円超の部分は20%。

■重加算税

仮装、隠ぺいがあった脱税の場合。改正により最大50%。

■延滞税

延滞税の計算についてはこちら。

税金については自己破産しても免責されないため、分割払いなどで納めていく必要があり、ある意味で消費者金融やカードローンなどの借金よりも過酷です。税務調査が入ればばれてしまうことなので、もし無申告に気がついた場合にはそのままにせず、自発的に修正申告をするようにしましょう。

平成28年度の税制改正にて加算税制度が改正されており、調査通知を受けて修正申告をした際にも加算税が課せられてしまうため、気づいた時点で自主的に修正申告をした方がペナルティーは軽くなります。