役員報酬に対する社会保険料の負担割合

一人会社のオーナー社長で協会けんぽの社会保険に加入した場合、健康保険料(介護保険該当)と厚生年金保険料で役員報酬の「約3割」程度の負担が発生することになります。

これを会社と社長個人で折半するため、会社負担分は「福利厚生費」となりますが、そもそもこの福利厚生費は社長個人が稼いだ売上や出資した資本金などが原資になるはずです。なので、サラリーマンとは違い、一人会社のオーナー社長の場合は社会保険料負担に対する考え方が少し違ってきます。

サラリーマンの場合は社会保険料を会社が半分負担してくれますが、オーナー社長の場合は会社のお金も結局は自分のお金ですので、名目上は会社との折半であったとしても、実質的には保険料の全額を自分で負担することになります。

社会保険料の負担割合に累進性はない

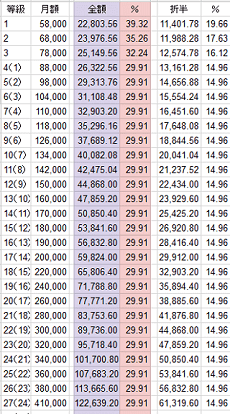

これを協会けんぽのケースで試算してみると、給与に対する社会保険料の割合は全額で「約29.91%」となっています。なので、一人会社の社長の場合は実質的に約3割の負担ということになります。一方、従業員の場合は会社との折半になりますので、半分の「約14.96%」という数字になります。

(※全額:平成28年分 協会けんぽの健康保険料「介護該当」と厚生年金「一般」の合計)

この数字につきましては地域や年度によって違ってくるはずですので、一度、エクセルなどで実際に確認されてみることをおすすめします。おそらく、来年あたりには「30%」の大台に到達していることでしょう。

負担割合については、上記のように一定ですので所得税のような累進性はありません。役員報酬の金額を高く設定しても、所得税のように30%、40%と税率が高くなっていくわけではなく、月額4等級以上からはその割合が一定となり、給与の約3割が社会保険料として出て行ていくことになります。

所得税や住民税などは所得によって税率が上がる累進課税ですが、社会保険料についてはその割合が一定となっている点に違いがあります。

社会保険料から逆算して役員報酬を決める方法

一般的に、社会保険料は役員報酬を決定したのちに負担すべき保険料を計算する人が多いと思います。まずは役員報酬を決め、その結果として払うべき社会保険料が算出されるというものです。

一方で、毎月の社会保険料負担から逆算して役員報酬を決定する考え方もあります。オーナー社長の場合、会社の経営が厳しくなってきた場合、自分の役員報酬については未払いの状態にも出来ますし、会社にお金を貸し付けた形にしてそこから払うこともできるのである程度は融通が利きます。

けれども、社会保険料については、未払いせずに毎月納めなくてはいけません。また、一旦、滞納が発生してしまうと数か月である程度は大きな金額になってしまい、最終的には倒産せざるを得なくなるかもしれません。

なので、この社会保険料で毎月会社から出ていく金額を確実に確保できるかどうかが大切になります。

万一、会社の売り上げが落ちた場合でも、最低限、この社会保険料を毎月確実に払える金額かどうかを考え、そこから逆算して自分の役員報酬額を決定するのが確実な方法といえます。手持ちのお金で社会保険料を何か月分払えるのかについては、よくチェックしておいた方がよいでしょう。

役員報酬は定期同額のため、原則1年程度は変更できませんので、社会保険料についても1年間程度は変更できません。そのため、最低限1年程度は余裕で払っていける金額かどうかを確認しておくことをおすすめします。

オーナー社長は払った厚生年金保険料の元を取れるか?

一人会社のオーナー社長の厚生年金についてですが、上記のように、形式的には保険料が会社との折半であったとしても、実質的には社長個人の全額負担となります。なので、厚生年金については保険料を払えば払うほどよいということにならない可能性があります。

例えば、会社との折半になるサラリーマンの場合、仮に受給開始から8年で元が取れたとしても、一人会社の社長の場合は実質的には全額の保険料を負担しているため、元を取るには16年かかる計算になります。人によっては20年かかる人もいるかもしれません。

現在の男性の平均寿命は80歳といわれていますので、年金を65歳から80歳まで15年間もらったとしても、オーナー社長の場合は払い損となってしまう可能性も考えられます。

単純に厚生年金だけを考えた場合、従業員は払った保険料分の元が取れる可能性がかなり高いのに対し、オーナー社長は元を取れる可能性が低いため、払えば払うほど損してしまう可能性があります。

もちろん従業員の場合でも、年金の支給年齢の引き上げとなった場合、払い損となる可能性はありますし、払った年数や掛け金、あるいは社会保険料の所得控除による所得税などについても総合的に考える必要がありますが、オーナー社長の厚生年金については分が悪いといえそうです。

次のページ » | 役員が社会保険に加入できる最低給与はいくら?

■法人成り・会社設立

┏

┃法人成りを考えるべきタイミング

┃法人成りの資本金はいくらがいいのか?

┃屋号と商号(会社名)の違い

┃「合同会社」での法人成りがおすすめ

┃法人設立の際の会社印の作成方法

┃合同会社設立登記申請書の書き方

┃定款の作成方法と記載例

┃定款の作成例とテンプレートのサンプル

┃会社設立後の届出書の一覧

┃法人口座の作り方

┃法人向けクレジットカードを比較

┃法人成りした際の給与計算ソフト

┃特別徴収と普通徴収の違い

┃源泉所得税と住民税の納期の特例

┃給与所得控除はサラリーマンの必要経費

┃年収103万円と130万円の壁とは何か?

┃新たに年収106万円の壁が出現か?

┗

■社会保険の加入

┏

┃法人成り後の社会保険の加入について

┃役員のみ一人会社での社会保険の加入

┃役員報酬に対する社会保険料の負担割合

┃役員が社会保険に加入できる最低給与

┃扶養控除を外れない役員報酬の決め方

┃70歳以降も雇用する際の厚生年金の手続き

┃社会保険の新規適用調査に行ってきました

┗

■法人決算・年末調整

┏

┃法人決算と個人事業の決算の違い

┃法人で納める税金の種類

┃法人税の電子申告(e-Tax)の手順

┃法人住民税や事業税はeLTAXから申告

┃営業利益や経常利益、税引前利益の違い

┃赤字決算で欠損金を繰り越すメリット

┃役員報酬は定期同額給与がポイント

┃役員貸付金の利率が下がってきた!

┃年末調整のやり方と法定調書の提出

┃2016年の年末調整からマイナンバーが必要

┃源泉徴収票の税額に誤りがあった場合

┗